С учетом психологии заемщика ставка при выдаче экспресс - кредитов делается на высокую скорость оформления займа и возможность купить понравившийся товар, не выходя из магазина. Неизбежным следствием такой оперативности являются относительно частые ошибки при оценке кредитоспособности клиента, что ведет к более высоким рискам не возврата взятого займа. Другим фактором риска по данному виду кредитования являются высокие процентные ставки (фактически до 70% годовых), которые осложняют выплату задолженности для добросовестного, но малоимущего клиента.

Стремление продать как можно больше кредитов, не обращая внимания на качество заемщика, уже привело к некоторым негативным результатам. Так, по итогам первого полугодия 2006 г. у ХКФ Банка, одного из активных участников экспресс кредитного рынка, объем займов с просроченными платежами увеличился вдвое - до 6,06 млрд. руб., составив 26,5% от всего кредитного портфеля.

Из этого следует, что доходность выдачи экспресс - кредитов в перспективе будет снижаться не только из-за конкуренции банков, но и из-за программ торговых сетей и производителей, которые сами могут продавать товар в рассрочку.

Не исключены также и альянсы торговых организаций с каким-то конкретным банком с целью проведения единой кредитной политики.

Можно предположить, что кредитование в торговых точках посте пенно заменят кредитные карты, как это уже произошло на Западе. Не случайно многие банки, специализирующиеся на экспресс – потребительских кредитах, постепенно переходят на другие виды кредитования, например, путем рассылки своим заемщикам платежных карт банка. Но этот процесс займет, по самым скромным подсчетам, пять лет. Сегодня же банки, как правило, предоставляют кредитки только проверенным клиентам.

Развитие пластикового бизнеса требует от кредитной организации вложений в развитие сети банкоматов, торговых терминалов, офисов самообслуживания и т. д. Стремясь минимизировать необходимые инвестиции, многие кредитные организации договариваются о совместном использовании своей инфраструктуры по обслуживанию платежных карт.

В условиях рынка далеко не все банки стремятся объединять свои розничные сети. Особенно это касается многофилиальных кредитных организаций, не собирающих делиться этим важнейшим своим преимуществом с конкурентами. Тем более что наличие большого количества филиалов, позволяет банку придерживаться более традиционной, но зато и менее рискованной технологии выдачи кредитов.

При этом от потенциального заемщика требуется представление до- вольно объемного пакета необходимых документов, а в некоторых случаях еще и одного или нескольких поручителей. Сама процедура оценки кредитоспособности может занимать достаточно длительное время, а высокие требования, предъявляемые к заемщику, отсеивают значительное число претендентов на получение кредитов.

Понятно, что Сбербанк остается одним из наиболее активных приверженцев этой маркетинговой стратегии. У него немало и последователей, поставивших перед собой цель создать разветвленную филиальную сеть. В будущем эта политика, несомненно, сулит большие преимущества, из которых, пожалуй, самым главным является то обстоятельство, что традиционный офис в отличие от магазинных точек по продаже экспресс - кредитов - позволяет банку предложить клиенту весь ассортимент своих продуктов. Но в краткосрочной перспективе создание собственной филиальной сети требует больших инвестиций, съедающих изрядную долю прибыли.

В оценке перспектив развития сектора потребительского кредитования следует, на наш взгляд, учитывать практический опыт других стран. В частности, массовое увлечение рядовых американцев банковскими кредитами привело к всплеску банкротств. За 2005 г. о своей несостоятельности объявили 2 млн. граждан США. При населении в 286 млн. человек банкротом стал каждый 150-й американец. Эксперты считают, что при сохранении сегодняшних тенденций в потребительском кредитовании, в России волна не возвратов по кредитам захлестнет страну к концу 2007 г.

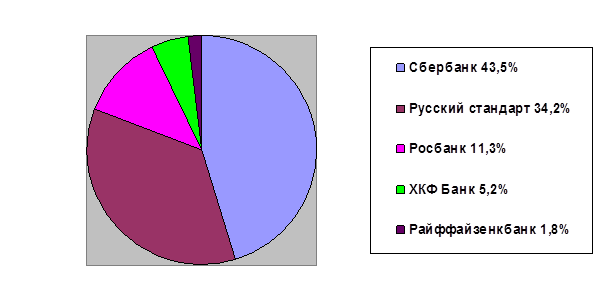

Рис. 5. Удельный вес банков, выдавших потребительские кредиты с 01.05 по 02.07гг.

Любопытно сопоставить темпы роста кредитования населения и темпы роста банковских вкладов. По данным Банка, в 2004 году прирост средств, привлеченных от частных лиц, составил 54%, в 2005 году - 46%, в 2006 году - 30%, а за девять месяцев 2007 года - 24%. В то же время прирост кредитов, выданных потребителям, за девять месяцев прошлого года составил 57%, что почти в два с половиной раза больше динамики по вкладам. Специалисты Центра экономических исследований ММИЭИФП оценивают темпы роста розничного кредитного рынка в 2006 году на уровне 115%. По их подсчетам, общий объем потребительских кредитов к концу года составляет около 1,3 трлн. рублей. Для сравнения: в январе 2003 года объем выданных кредитов был в 10 раз меньше - 140 млрд. рублей, в январе 2004-го - 300 млрд., в начале 2005 года - около 620 млрд. рублей. Объем кредитов удваивается ежегодно. По данным ИКСИ РАН, доля кредитного финансирования в бюджете домашних хозяйств в настоящее время составляет 4-5%. Для сравнения: в европейских странах этот показатель приближен к 50%. То есть значительный потенциал для роста сохраняется.