Прогнозирование уровня процентных ставок должно основываться на качественном анализе и прогнозе развития макроэкономической ситуации и учитывать влияние этих изменений на ожидания участников рынка кредитных ресурсов. В Казахстане прогноз темпов инфляции во многом стал определяющим фактором динамики процентных ставок в последние годы.

Существует несколько концепций управления процентным риском:

1. Чем выше процентная маржа банка, тем уровень процентного риска ниже. Иными словами, маржа между процентными доходами от активов и процентными расходами по обязательствам должна быть положительной.

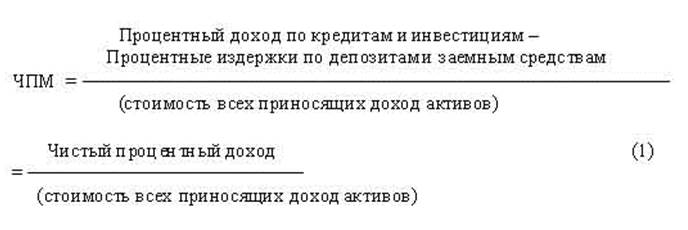

Чистая процентная маржа определяется по формуле, приведенной ниже:

2. Концепция "СПРЭД" (SPREAD), при которой анализируется разница между взвешенной средней ставкой и выплаченной по пассивам.

3. Концепция разрыва GAP = RSA- RSL, где RSA – активы, чувствительные к изменению уровня процентных ставок, RSL – пассивы, чувствительные к изменению уровня процентных ставок.

Суть концепции состоит в анализе несбалансированности активов и пассивов банка с фиксированной и плавающей процентной ставкой. Берется превышение суммы активов с плавающей процентной ставкой над пассивами с фиксированной ставкой в статике или за определенный период времени.

Управление GAP можно определить как управление данными уровнями активов и пассивов, чувствительных к изменению процентной ставки , на балансе банка или как стратегию максимизации процентной маржи в течении цикла изменения ставки. Степень процентного риска, так как он влияет на процентную маржу и спрэд, зависит от размеров разрывов и от направления, скорости изменения процентной ставки. Величина разрыва GAP используется либо хеджированием от изменения уровня процентных ставок, либо для спекулятивного изменения размера GAP. Таким образом, управление GAP может быть активным или пассивным.

Хеджирование – эта деятельность определяется как процесс, при котором риск изменения в будущем цен на физические или финансовые активы или пассивы может быть полностью или частично ликвидирован путем заключения соглашения с третьей стороной, по которому первоначальная сделка по приобретению активов или пассивов полностью или частично нейтрализуется противоположной сделкой.

Примером хеджирования может служить кредит с потолком процента. Заемщик заключает кредитное соглашение с банком, соглашаясь на плавающую ставку. Заемщик решает сократить процентный риск, получая максимальную ставку, которую банк может взимать в течение срока действия кредита. Кредитующий банк, соглашаясь на потолок, в действительности переводит часть процентного риска на себя. За это банк берет плату, обычно в форме более высокой процентной ставки, т.е. увеличивая процентный спрэд над стоимостью ресурсов для банка или другой базовой ставкой.

Одним из недостатков хеджирования (т.е. уменьшения всех рисков) являются довольно существенные суммарные затраты на комиссионные брокерам и премии опционов. Выборочное хеджирование можно рассматривать как один из способов снижения общих затрат. Другой способ - страховать риски только после того, как ставки изменились до определенного уровня. Можно считать, что в какой- то степени банк может выдержать неблагоприятные изменения, но когда они достигнут предела, позицию следует полностью хеджировать для предотвращения дальнейших убытков.

С резким ростом нестабильности процентных ставок на Западе увеличилась резко и нестабильность цен на краткосрочные и долгосрочные долговые инструменты.

Что касается банков, то растущий спрос на договоры, в которых процентные ставки устанавливались задолго до сроков действительного использования кредита, создал соответствующий спрос на эффективные механизмы хеджирования от риска неожиданных изменений процентной ставки.

Таблица 1. Способы управления уровнем процентного риска

|

2 | |

|

1. Ожидается рост достаточно низких процентных ставок |

а) увеличить сроки заемных средств; сократить кредиты с фиксированной процентной ставкой; с) сократить сроки инвестиций; в) продать часть инвестиций (в виде ценных бумаг); г) получить долгосрочные займы; д) закрыть некоторые рисковые кредитные линии; |

|

2. Процентные ставки растут, ожидается достижение их суммы в будущем |

а) начать сокращение сроков заемных средств; б) начать удлинение сроков инвестиций; в) начать подготовку к увеличению доли кредитов с фиксированной ставкой; г) готовиться к увеличению доли инвестиций в ценные бумаги; д) рассмотреть возможность досрочного погашения задолженности с фиксированной процентной ставкой. |

|

3. Ожидается снижение достаточно высоких процентных ставок |

а) сократить срок заемных средств; б) увеличить долю кредитов с фиксированной ставкой; в) увеличить сроки и размер портфеля инвестиций; г) открыть новые кредитные линии; |

|

4. Процентные ставки снижаются, ближе к минимуму |

а) начать удлинение сроков заемных средств; б) начать сокращение сроков инвестиций; в) увеличить удельный вес кредитов с плавающей ставкой; г) сократить инвестиции в ценных бумагах; |