Отечественной банковской системе присущи три критических параметра.

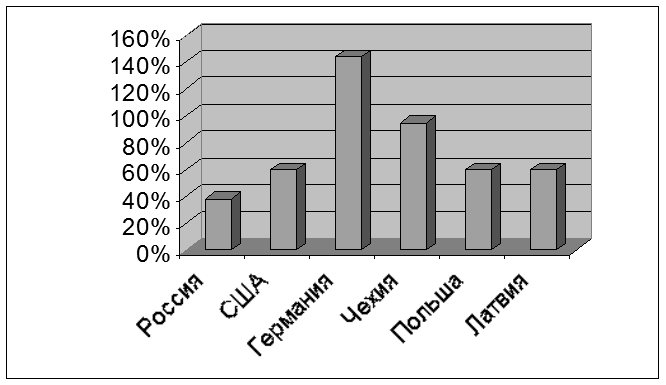

Низкая капитализация. Параметры банковской системы любого государства в основном определяются показателями валового внутреннего продукта (ВВП). Сегодня по размерам ВВП Россия уступает не только странам большой семерки, но и Индии, Китаю, Южной Корее, Мексике, Бразилии, Индонезии. На рис. 2.1 приведено отношение активов банковского сектора к ВВП для разных стран.

Рис. 2.1 Отношение активов банковской системы к ВВП

По уровню монетизации экономики (объем денежной массы – 18 % от ВВП) Россия занимает одно из последних мест в мире.

Совокупный капитал наших банков около 4 % от ВВП, что меньше показателей не только развитых, но и многих развивающихся стран. Чтобы приблизиться по этим параметрам хотя бы к ведущим развивающимся странам, Россия должна выйти на такие показатели: активы банковской системы – 50-60 %, банковский капитал – 5-6 % от ВВП. На 1 января 2003 г. сумма активов всех кредитных организаций России равнялась 4.1 трлн. рублей, что составляло около 130 млрд. долларов. В то же время консолидированные активы крупнейших банковских групп мира часто составляют более 1 трлн. долларов. Масштабы российских банков просто не позволяют им кредитовать клиентов в том объеме, в котором нуждаются корпоративные клиенты, – поэтому компании вынуждены выходить на западные рынки.

Непомерная концентрация банковского капитала. В банковской системе сложилась беспрецедентная по мировым меркам ситуация, которая несет в себе угрозу национальной экономической безопасности страны. Значительная доля активов сосредоточена в небольшом количестве банков (на долю 91 банка, что составляет всего 7 % от общего количества, приходится 80 % банковских активов). На долю банков Центра (Москва, Московская область) приходится 84 % как активов и капитала всей банковской системы. Показатели обеспеченности регионов банковскими услугами представлены в табл. 2.4.

Таблица 2.4

Показатели обеспеченности регионов банковскими услугами

|

Район |

Доля по численности |

Доля по ВВП |

|

Северный |

4% |

4% |

|

Северо-Западный |

5% |

5% |

|

Центральный |

20% |

21% |

|

в т.ч. Москва и МО |

11% |

15% |

|

Волго-Вятский |

6% |

4% |

|

Центрально-черноземный |

5% |

4% |

|

Поволжский |

12% |

11% |

|

Северо-Кавказский |

12% |

6% |

|

Уральский |

14% |

14% |

|

Западно-Сибирский |

10% |

17% |

|

Восточно-Сибирский |

6% |

7% |

|

Дальневосточный |

5% |

6% |

|

Калининградская область |

1% |

0% |

|

ИТОГО |

100% |

100% |

Источник: Попков В.В. Банки на переходе.– М: Дека, 2001